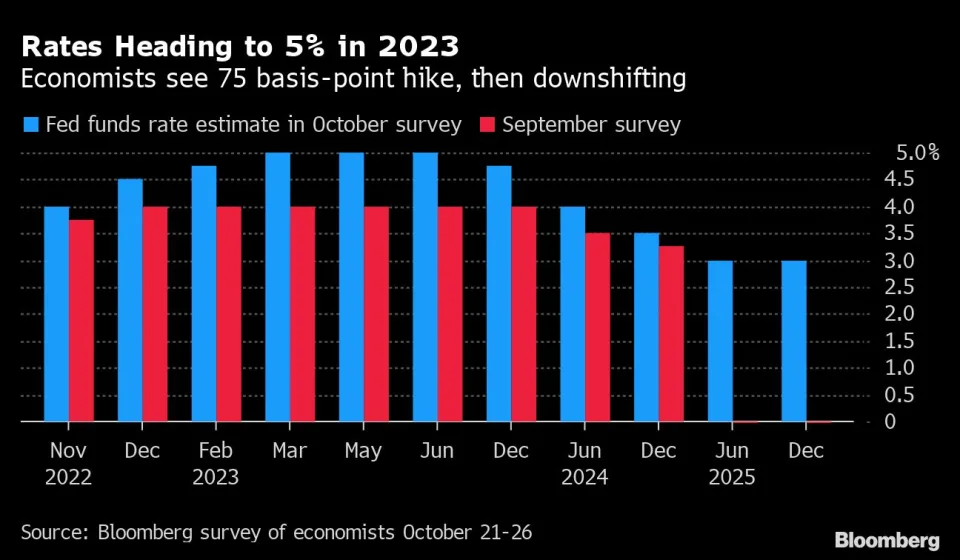

Οι αξιωματούχοι της Ομοσπονδιακής Τράπεζας των ΗΠΑ θα διατηρήσουν την επιθετικής του στάση τους, θέτοντας τις βάσεις για να φτάσουν τα επιτόκια στο 5% έως τον Μάρτιο του 2023, κινήσεις που φαίνεται πιθανό να οδηγήσουν σε ύφεση στις ΗΠΑ και παγκοσμίως, σύμφωνα με τους οικονομολόγους που συμμετείχαν σε έρευνα του Bloomberg.

Η Ομοσπονδιακή Επιτροπή Ανοικτής Αγοράς θα αυξήσει τα επιτόκια κατά 75 μονάδες βάσης για τέταρτη συνεχή συνεδρίαση, όταν οι υπεύθυνοι χάραξης πολιτικής ανακοινώσουν την απόφασή τους στις 2 Νοεμβρίυ 2022.

Τα επιτόκια προβλέπεται σύμφωνα με την έρευνα να αυξηθούν άλλη μισή μονάδα τον Δεκέμβριο και στη συνέχεια κατά 25 μονάδες στις δύο επόμενες συνεδριάσεις.

Οι προβλέψεις της Fed που δημοσιεύθηκαν στη συνεδρίαση του Σεπτεμβρίου έδειχναν ότι τα επιτόκια θα φθάσουν το 4,4% φέτος και το 4,6% το επόμενο έτος, πριν από τις μειώσεις το 2024.

Δεν θα γίνει το pivot

Οι οικονομολόγοι θεωρούν ότι η Fed είναι αποφασισμένη να μην κάνει στροφή πολύ σύντομα, καθώς μάχεται ενάντια σε ένα ποσοστό πληθωρισμού που βρίσκεται σε υψηλό 40 ετών.

Η στροφή από ένα υψηλότερο επιτόκιο θα αντανακλούσε την αύξηση των τιμών καταναλωτή, εξαιρουμένων των τροφίμων και της ενέργειας, η οποία ήταν υψηλότερη από την αναμενόμενη για τους δύο τελευταίους μήνες.

Η έρευνα σε 40 οικονομολόγους διεξήχθη από τις 21 έως τις 26 Οκτωβρίου.

“Οι πληθωριστικές πιέσεις παραμένουν έντονες και η Fed πρόκειται να αυξήσει κατά 75 μονάδες βάσης τον Νοέμβριο”, δήλωσε ο James Knightley, επικεφαλής διεθνής οικονομολόγος της ING Groep NV, στην έρευνα.

“Προς το παρόν προβλέπουμε μια πιο ήπια αύξηση κατά 50 μονάδες βάσης τον Δεκέμβριο, δεδομένου ενός εξασθενημένου οικονομικού και αγοραστικού περιβάλλοντος”, αλλά οι κίνδυνοι στρέφονται προς μια πέμπτη αύξηση κατά 75 μονάδες βάσης, δήλωσε.

Η δέσμευση Powell

Ο πρόεδρος της Fed Jerome Powell έχει δηλώσει ότι η κεντρική τράπεζα είναι σθεναρά προσηλωμένη στην αποκατάσταση της σταθερότητας των τιμών και έχει επανειλημμένα επικαλεστεί τον προκάτοχό του, Paul Volcker, ο οποίος αύξησε τα επιτόκια σε πρωτοφανή επίπεδα για να αντιμετωπίσει τον πληθωρισμό στις αρχές της δεκαετίας του 1980.

Ο Powell έχει προειδοποιήσει ότι η διαδικασία θα είναι επώδυνη, διότι ο στόχος είναι να δημιουργηθεί ανάπτυξη κάτω από το επίπεδο της τάσης για να μειωθούν οι πιέσεις στις τιμές, ενώ αναμένεται να αυξηθεί η ανεργία.

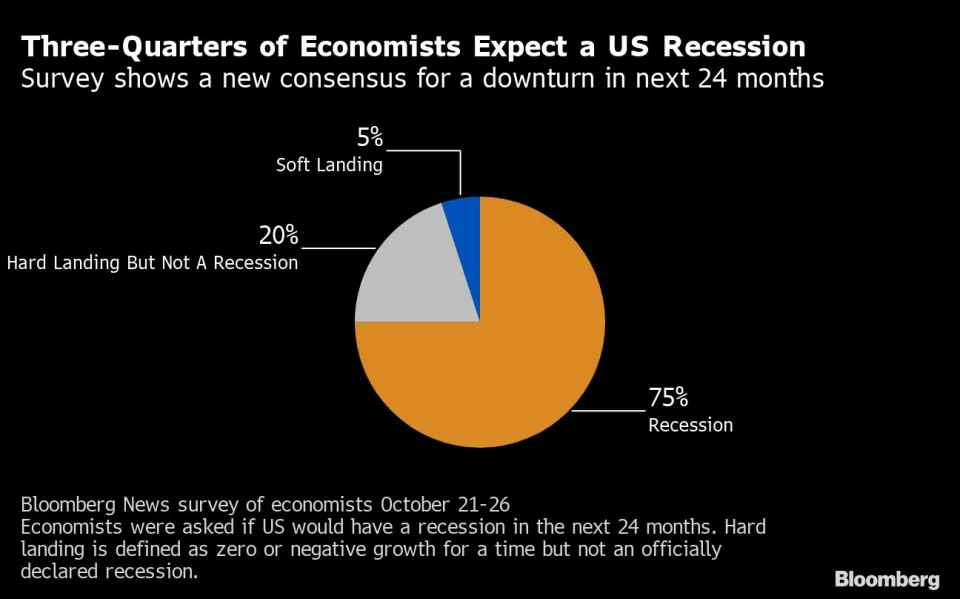

Ο Powell και οι αξιωματούχοι της Fed του δεν έχουν εγκαταλείψει την ελπίδα ότι μπορούν να πετύχουν μια ήπια προσγείωση της οικονομίας.

Αλλά για πρώτη φορά στις έρευνες πριν από τη συνεδρίαση της FOMC, η πλειοψηφία των οικονομολόγων – τα τρία τέταρτα – θεωρεί πιθανή μια ύφεση μέσα στα επόμενα δύο χρόνια και οι περισσότεροι από τους υπόλοιπους βλέπουν μια σκληρή προσγείωση με μια περίοδο μηδενικής ή αρνητικής ανάπτυξης μπροστά τους.

Τι αναμένουν οι οικονομολόγοι

“Νομίζω ότι το πιο σημαντικό πράγμα που πρέπει να προσέξουμε είναι το πώς ο Powell θα επικοινωνήσει την πιθανή μείωση του ρυθμού αύξησης των επιτοκίων.

Θα θελήσει να αποφύγει να δώσει την εντύπωση ότι επίκειται μια στροφή, ιδίως όταν ο πυρήνας του πληθωρισμού εξακολουθεί σαφώς να είναι ισχυρός.

Θα προετοιμάσει τις αγορές για μια αύξηση 50 μονάδων βάσης τον Δεκέμβριο, η οποία όμως θα συνοδεύεται και από ένα dot plot, το οποίο δείχνει τελικό ποσοστό 5%”, ανέφερε η Anna Wong, επικεφαλής οικονομολόγος του Bloomberg.

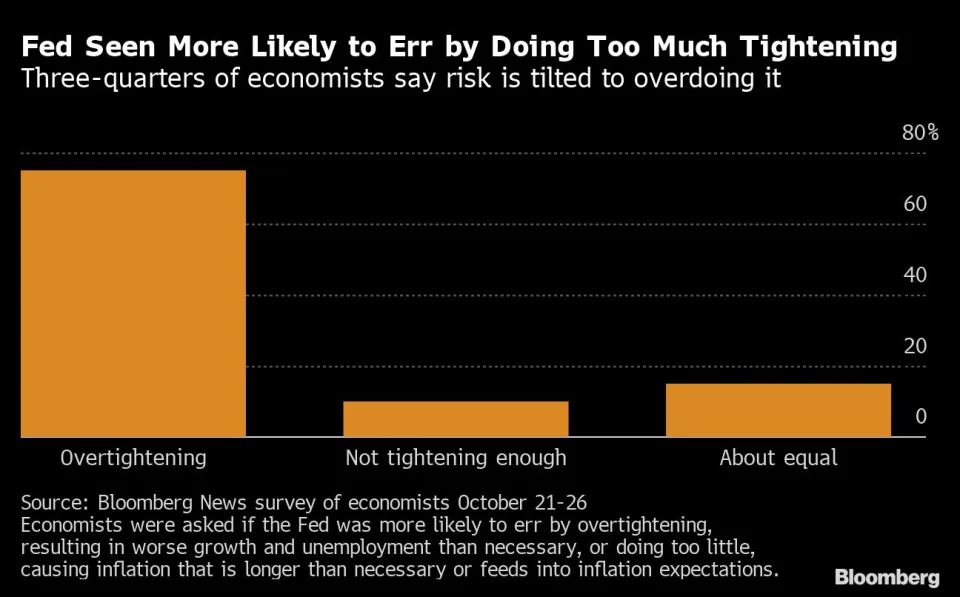

Οι οικονομολόγοι βλέπουν ότι η Fed ενδεχομένως να υπερσφίγγει: Ο μέσος οικονομολόγος θα έθετε το ανώτατο επιτόκιο-στόχο στο 4,75% και το 75% των οικονομολόγων δήλωσε ότι υπάρχει μεγαλύτερος κίνδυνος η κεντρική τράπεζα να αυξήσει τα επιτόκια υπερβολικά και να προκαλέσει περιττό πόνο, σε αντίθεση με το να μην αυξήσει αρκετά και να αποτύχει να συγκρατήσει τον πληθωρισμό.

Υποτιμώνται οι κίνδυνοι

“Οι καθυστερήσεις της νομισματικής πολιτικής εξακολουθούν να υποτιμώνται”, δήλωσε ο Thomas Costerg, ανώτερος οικονομολόγος στις ΗΠΑ στην Pictet Wealth Management.

“Το πλήρες αποτέλεσμα της τρέχουσας σύσφιξης μπορεί να μην γίνει αισθητό μέχρι τα μέσα του 2023.

Μέχρι τότε, όμως, μπορεί να είναι πολύ αργά.

Ο κίνδυνος ενός λάθους πολιτικής είναι υψηλός”.

Θα μπορούσε να υπάρξει οικονομική διάχυση και στις παγκόσμιες αγορές, καθώς τα δύο τρίτα αναμένουν παγκόσμια ύφεση τα επόμενα δύο χρόνια.

Ενώ ο μέσος όρος των οικονομολόγων αναμένει αύξηση κατά 50 μονάδες βάσης τον Δεκέμβριο, η κατάσταση είναι δύσκολη, με σχεδόν το ένα τρίτο να προβλέπει αύξηση κατά 75 μονάδες βάσης.

Η πορεία των επιτοκίων που αναμένουν οι οικονομολόγοι είναι παρόμοια με αυτή που προβλέπουν οι αγορές.

Οι επενδυτές αναμένουν πλήρως μια αύξηση 75 μονάδων βάσης στις 2/11, κλίνουν προς μια αύξηση 50 μονάδων βάσης τον Δεκέμβριο και προσδοκούν ότι τα επιτόκια θα κορυφωθούν γύρω στο 4,8%.

Εάν η Fed πραγματοποιήσει άλλη μια κίνηση 75 μονάδων βάσης την επόμενη εβδομάδα, η συνδυασμένη αύξηση 375 μονάδων βάσης από τον Μάρτιο θα αντιπροσωπεύει την πιο απότομη αύξηση των επιτοκίων της Fed από τη δεκαετία του 1980, όταν ο Volcker ήταν πρόεδρος και πάλευε με τον υψηλό πληθωρισμό.

“Με τη Fed αντιμέτωπη με την επιλογή είτε να κάνει πάρα πολλά είτε πολύ λίγα, τα μέλη της πιθανότατα θα επιλέξουν να κάνουν πάρα πολλά”, δήλωσε ο Joel Naroff, πρόεδρος της Naroff Economics LLC, με στόχο να αποφευχθεί η εμμονή του πληθωρισμού που αντιμετώπισε ο Volcker από τη δεκαετία του 1970.

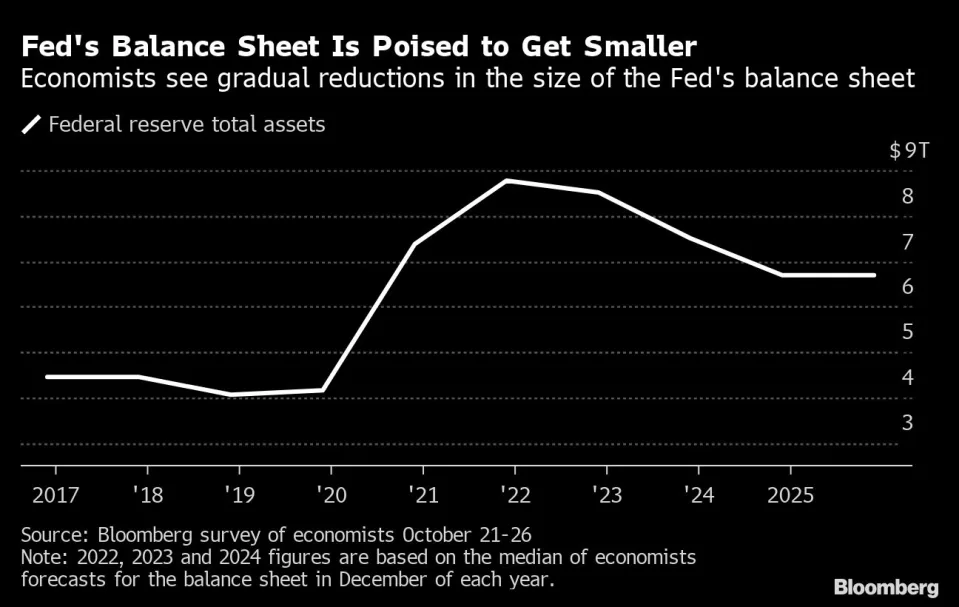

Μειώνεται και ο ισολογισμός

Οι οικονομολόγοι αναμένουν ότι η Fed θα συνεχίσει τις ανακοινωθείσες μειώσεις του ισολογισμού της, οι οποίες ξεκίνησαν τον Ιούνιο του τρέχοντος έτους με την μείωση των τίτλων που λήγουν.

Η Fed μειώνει τα περιουσιακά στοιχεία έως και κατά 1,1 τρισ. δολάρια ετησίως.

Οι οικονομολόγοι προβλέπουν ότι αυτό θα φέρει τον ισολογισμό στα 8,5 τρισεκατομμύρια δολάρια μέχρι το τέλος του έτους και θα πέσει στα 6,7 τρισεκατομμύρια δολάρια τον Δεκέμβριο του 2024.

Υπάρχει μια στενή διαίρεση σχετικά με το αν η Fed θα προχωρήσει στην πώληση ενυπόθηκων τίτλων στο πλαίσιο των μειώσεων, με το 57% να αναμένει την κίνηση αυτή και χωρίς συναίνεση για το χρονοδιάγραμμα.

Η δήλωση της FOMC αναμένεται να διατηρήσει τη γλώσσα που δίνει καθοδήγηση για τα επιτόκια, η οποία υπόσχεται συνεχείς αυξήσεις, χωρίς εξειδίκευση σχετικά με το μέγεθος των προσαρμογών, αν και ένα τέταρτο αναμένει πιο ήπια γλώσσα που θα σηματοδοτεί μικρότερες αυξήσεις.

Σχεδόν το ένα τρίτο των οικονομολόγων αναμένει διαφωνία στη συνεδρίαση, η οποία θα είναι η τρίτη του 2022.

Πέρα από την επιβράδυνση των αυξήσεων των επιτοκίων, οι οικονομολόγοι βλέπουν ότι η Fed τελικά θα αντιστρέψει την πορεία της ως απάντηση στη μείωση της ανάπτυξης και του πληθωρισμού.

Οι περισσότεροι βλέπουν μια πρώτη μικρή μείωση των επιτοκίων στο δεύτερο εξάμηνο του 2023, με μεγαλύτερες μειώσεις το 2024.

www.bankingnews.gr